接下来,给各位带来的是委托代销税收如何计算的相关解答,其中也会对委托代销税法会计处理进行详细解释,假如帮助到您,别忘了关注本站哦!

受托方代销商品如何确认收入

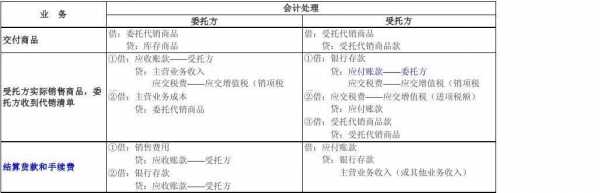

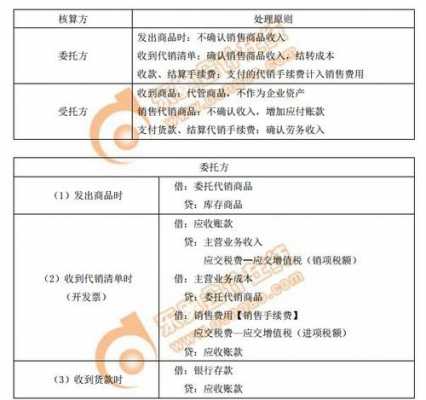

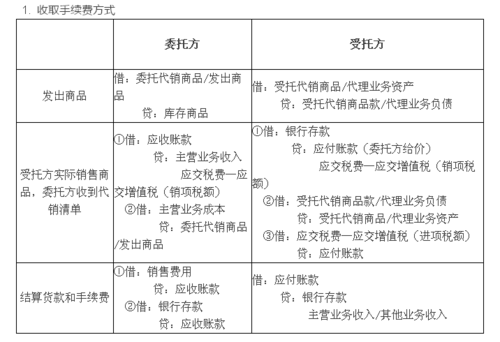

受托方在商品销售后,按应收取的手续费确认收入。企业委托代销发出的商品作为委托代销商品处理,借记委托代销商品科目,贷记库存商品等科目。按应付的金额,借记应付账款科目。按应收取的手续费,贷记本科目或其他业务收入科目。

委托代销在收到代销清单时确认收入。委托其他纳税人代销货物,为收到代销单位的代销清单或者收到全部或者部分货款的当天。

受托方将商品销售后,按实际的售价确认收入,并向委托方开具代销清单。委托方按代销清单确认收入。企业委托代销发出的商品作为委托代销商品处理,借记“委托代销商品”科目,贷记“库存商品”等科目。

委托他人代销货物在税法上有何说法?

1、委托销售产品的委托人需要根据国家税务部门的规定缴纳增值税和个人所得税。如果委托产品属于自然人、个体工商户等个人销售,委托人需要根据实际销售所得向国家税务部门申报纳税。

2、委托方将货物交付其他单位代销的,属于视同销售,要计算缴纳增值税。收取手续费,受托方应该以收取的手续费计征营业税,代销的销售额计征销项税额。

3、税法上关于委托代销的规定是:(1)委托方与受托方必须签订代销协议;(2)受托方不垫付资金;(3)受托方按照委托方确定的价格销售,并向委托方收取代销手续费;(4)销售代销货物视同销售。

代销商品怎么交增值税

正面回答受托方销售代销货物,要计算缴纳增值税。对于收取的手续费要按照服务业税目,税率5%计算缴纳营业税。委托方将货物交付其他单位代销的,属于视同销售,要计算缴纳增值税。

法律分析:如果个人先买断产品后销售的,不属于代销货物,应按销售额的3%缴纳增值税及城市维护建设税和教育费附加。同时,根据《个人所得税法》按“个人经营所得”项目缴纳个人所得税。

委托销售产品的委托人需要根据国家税务部门的规定缴纳增值税和个人所得税。如果委托产品属于自然人、个体工商户等个人销售,委托人需要根据实际销售所得向国家税务部门申报纳税。

代销货物是交增值税。需要缴纳增值税是根据增值税暂行条例实施细则第四条规定“单位或者个体工商户的下列行为,视同销售货物:(一)将货物交付其他单位或者个人代销。(二)销售代销货物。

发出商品时,借:委托代销商品,贷:库存商品 。收到代销清单时,借:应收账款,贷:主营业务收入,应交税费—应交增值税—销项税额 。借:主营业务成本,贷:委托代销商品。借:销售费用,贷:应收账款 。

如果受托单位为一般纳税人,则应给其开具增值税专用发票,列明代销商品价款和增值税税款;如果受托单位为小规模纳税人,应按税款和价款合计开具普通发票。

销售代理服务费税率

1、代理服务属于一种服务项目,所以应该开具服务业发票,一般纳税人开增值税服务费发票税率是16%或6%。申请服务发票需要到主管税务机关做行政许可,税务机关批准后才能购买发票。

2、房地产销售代理属于咨询服务类行业,一般纳税人增值税税率6%,小规模纳税人3%。销售代理公司应缴纳增值税及其附加税、合同印花税、企业所得税、代扣个人所得税。

3、能够销售汽车,那么一般情况应该是一般纳税人。所以,销售汽车取得收入,应当按照销售货物13%税率征收增值税;提供按揭代办服务取得收入,按照销售代理服务6%税率征收增值税。可以抵扣进项税额。

小伙伴们,上文介绍委托代销税收如何计算的内容,你了解清楚吗?希望对你有所帮助,任何问题可以给我留言,让我们下期再见吧。