好久不见,今天给各位带来的是资管新如何理财产品,文章中也会对2021年资管新规对于理财进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

2023新型理财产品有哪些新理财产品介绍

1、新型理财产品有哪些?【1】封闭固收类理财产品:理财产品利率固定不变,到期按约定的利率给予收益,这是一种有封闭期的理财产品,但是收益分为两部分,一部分是固定收益,一部分是浮动收益。

2、【4】债券基金 债券基金作为中低风险或中风险的一类理财产品,主要投资于各类债券,其风险比较适中,收益也比较稳定。相比于银行定期存款产品,其流动性会更高一些。

3、两全保险:国寿2023鑫享未来 (1)产品形态:这款产品最高可以让72岁人群投保,主险保8或10年,有生存金、满期金、身故金保障,可以附加万能账户(三选一)。

4、综合来讲,鑫享未来两全险和御享财富(2023)年金险整体表现都还蛮给力,性价比高、保障全面,还是很值得购买的。

5、信托信托多为高净值人士的理财产品首选,起投门槛多为100万,并且相对风险较低,并且有可观的收益。许多普通的理财者在资金不足时,往往都会这种理财方式,心生向往。

6、初次面对投资理财这个问题,先要明确自身资金情况。比如说,同样是闲散资金,十万元和一万元在选择投资的产品和策略时是有区别的。了解自己的风险态度。除资金状况外,还要明确自己对投资风险的一个态度,即风险偏好。

资管新规认可的产品类型

1、理财产品大致可分为票据型、债券型、信托型、挂钩型及信托型。票据型产品主要投资于票据转贴现市场,用于购买金融机构已贴现的银行承兑汇票或信用程度良好的企业承兑的商业承兑汇票。

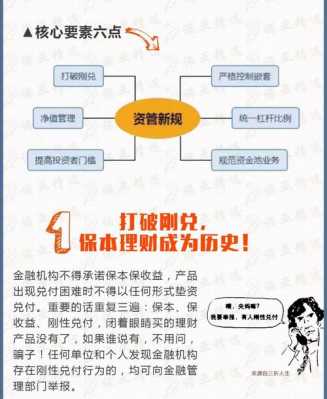

2、法律主观:资管新规是由央行、银保监会、证监会、外管局等四部委联合发布的《关于规范金融机构资产管理业务的指导意见》。主要内容包括确立资管产品的分类标准;减少流动性风险;打破刚性兑付等。

3、资管新规对资管产品进行了细分分类,并针对不同类别的产品制定了相应的监管要求。

4、收益较高,资管产品是新兴的金融类产品,为提高其市场竞争力,吸引更多的投资者,平安这样的资管公司对于融资者收费较低而给各户的收益较高,高于银行定期存款的数倍。

5、资管新规的总体思路是:按照资管产品的类型制定统一的监管标准,对同类资管业务作出一致性规定,实行公平的市场准入和监管,最大程度地消除监管套利空间,为资管业务健康发展创造良好的制度环境。

6、试点以来,据《证券日报》记者了解,开展业务的保险资管公司不断增多,保险资管产品类型不断增加,投资范围不但覆盖国内传统投资及另类投资领域,还覆盖到境外投资品种的产品。

资管新规即将落地,理财产品该何去何从?

资管新规历经三年过渡期后,已于2022年1月1日正式落地,对于投资者来说,这一新规意味着理财产品打破刚兑,大多数保本理财退出市场,“卖者尽责、买者自负”已成理财市场的常态。

资管新规出台对理财的影响:打破刚性兑付。资管新规最重要的一点就是,规定不得承诺保本保收益。如果投资的产品出现亏损,损失都由用户承担。净值化管理。

在当前的背景下,要获得更多的投资回报,可以考虑灵活的现货黄金产品。根据银行公告,理财产品提前终止运作后,投资者的本金及收益将按约定在几个工作日内返还至原账户。

”中行投行与资管部副总经理就表示,从逻辑上来讲,资管新规并没有改变债市、股市的运行规则,而资管业务本身有一个存量,因此资金的供需情况也不会马上出现变化。

资管新规正式实施,银行理财市场有哪些新变化?

打破刚性兑付 新的资产管理规定最重要的一点是,规定不得承诺保本保收。投资产品损失的,由用户承担。净值管理 要求未来的金融产品不设置或承诺预期收益率,银行金融管理,收益波动将根据实际涨跌波动。

银行设立资管子公司让投资者更加放心。资管新规后,银行不再保本保息,因而投资者将目光转向了其他的保本理财产品,如货币市场基金、结构性存款。

具体来看:1)银行理财规模未来增速预计回升。

《资产管理新规》的过渡期正式结束,第一年《资产管理新规》正式开放,银行理财进入综合净值时代。

截至2021年末,我国银行理财市场规模达29万亿元,同比增长114%。投资人数迅速增长 投资收益保持稳健长期以来,银行理财产品以“保本保收益”受到众多投资者青睐。

从产品端来看,资管新规打破刚兑,保本理财正式终结,净值化产品成为未来的发展趋势,但在净值化产品的设计上,大部分银行缺乏相关经验,更缺乏配套的系统/运营支持体系以及人才储备,难以设计出合适的产品的留住现有的客户。

小伙伴们,上文介绍资管新如何理财产品的内容,你了解清楚吗?希望对你有所帮助,任何问题可以给我留言,让我们下期再见吧。