欢迎进入本站!本篇文章将分享商业企业印花税怎么算,总结了几点有关商业的印花税核定是多少的解释说明,让我们继续往下看吧!

印花税计税依据怎么算

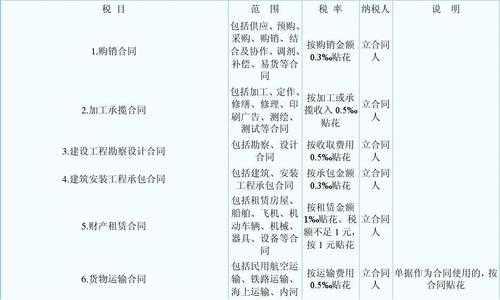

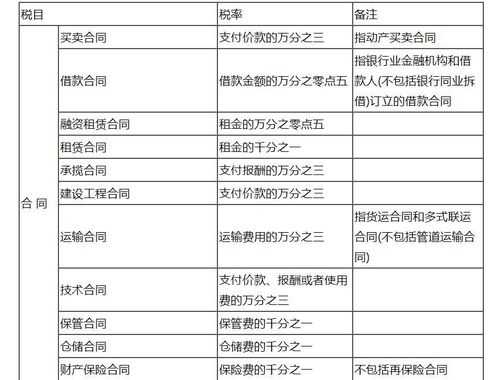

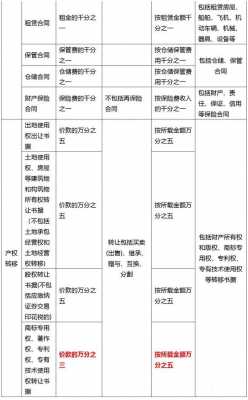

法律分析:印花税的计税依据是合同金额(如购销合同)、收取的费用(如货物运输合同)和收入(如财产保险合同)。具体税率、税额的确定,依照本条例所附《印花税税目税率表》执行。应纳税额不足一角的,免纳印花税。

印花税计税依据计算公式:应纳税额=应纳税凭证记载的金额(费用、收入额)*适用税率;应纳数额=应纳税凭证的件数*适用税额标准。

印花税以应纳税凭证所记载的金额、费用、收入额和凭证的件数为计税依据,按照适用税率或者税额标准计算应纳税额。应纳税额计算公式:应纳数额=应纳税凭证记载的金额(费用、收入额)×适用税率。

印花税计税依据怎么算 (一)从价计税情况下计税依据的确定。

法律主观:一般来说,印花税的计税是根据合同的金额,根据你所属行业和行业应承担的税率来计算的。在核定征收的情况下才会使用营业收入等金额来计算,请您先确认一下本单位缴纳印花税的方式是不是核定征收。

商业企业的印花税应该如何缴纳

印花税以应纳税凭证所记载的金额、费用、收入额和凭证的件数为计税依据,按照适用税率或者税额标准计算应纳税额。

纳税人印花税应纳税额较大的,可向税务机关提出申请,可以单笔开具缴款书缴纳。频繁业务汇总申报。同一种类应纳税凭证需频繁贴花的,纳税人可以根据实际情况自行决定是否采用按期汇总缴纳印花税的方式。难以计算的依法核定。

印花税有13个税目,14个类别:下面为大家一一介绍;购销合同,征收范围:供应、预购、采购、购销结合及协作、调剂、补偿、易货等合同,计算方法:合同记载购销金额*0.3‰,举例:销售合同2万元,采购合同8千元,则印花税=2万*0.3‰=6元。

应纳税额在1角以上的,其税额尾数不满5分的不计,满5分的按1角计算缴纳。

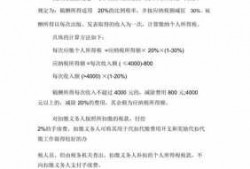

(二)商品企业购销合同印花税,市区采购环节,按购进金额的70%的比例核定;销售环节,按销售收入的20%的比例核定。外县采购环节,按购进金额的60%的比例核定;销售环节,按销售收入的20%的比例核定。

从事 房地产开发 的单位和个人,其采购环节应征的印花税,按采购金额的70%--100%的比例核定计税依据;对其销售环节应征的印花税,按销售收入的100%的比例核定计税依据。

商业企业购销合同印花税怎么算

1、法律主观:商业企业购销合同印花税怎么算《印花税暂行条例》规定,应纳税凭证应当于书立或者领受时贴花,计征依据是合同金额。

2、商业企业购销合同印花税怎么计算购销合同应纳税额=购销合同中记载的购销金额×比例税率(0.3‰)印花税是对经济活动和经济交往中书立、领受具有法律效力的凭证的行为所征收的一种税。

3、最新购销合同印花税的计算方法如下:合同金额 × 0.03%。例如,某购销合同金额为100万元,则该合同需要缴纳的印花税为100万 × 0.03% = 300元。

商业印花税如何算

1、应纳税额在1角以上的,其税额尾数不满5分的不计,满5分的按1角计算缴纳。

2、商业企业主要缴纳的印花税税目是购销合同,按购销金额的万分之三缴纳,“计征总额”为购销金额。有的地区还有税收优惠政策,按照一定的比例计算缴纳。

3、商品企业购销合同印花税,市区采购环节,按购进金额的70%的比例核定,销售环节,按销售收入的20%的比例核定。外县采购环节,按购进金额的60%的比例核定;销售环节,按销售收入的20%的比例核定。

4、房屋登记费:550元本(每增加一本证书按每本10元收取工本费)。 权证印花税:5元本。 印花税:0.05%。 契税:交易价(或评估价)×3%。

5、营业账簿印花税算法为营业账簿印花税等于(实收资本加资本公积)乘万分之5。

6、印花税以应纳税凭证所记载的金额、费用、收入额和凭证的件数为计税依据,按照适用税率或者税额标准计算应纳税额。

到此,以上就是小编对于商业的印花税核定是多少的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。