朋友们,你们知道美国国籍如何避税这个问题吗?如果不了解该问题的话,小编将详细为你解答,希望对你有所帮助!

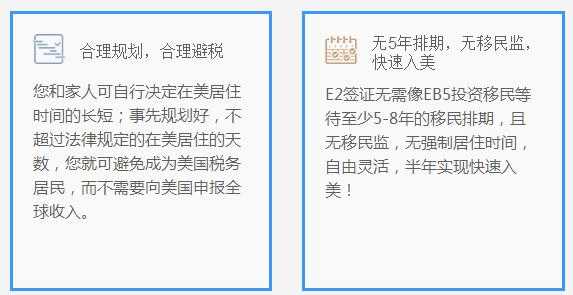

移民美国如何合理避税

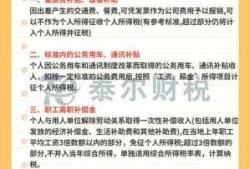

规避遗产税,成为美国公民前,对于美国境内的财产,外国公民可以毫无顾虑地赠与给自己的子女。还可以成立公司,将家庭部分花费(能与经营相关的)计入公司营运费用,减少税收。

用个人名义买投资房的话,可以通过房子的房产税保险税,房子的维修费,在美国买房子的签证还是有一定的难度的。

【篇一】美国移民合理避税的小技巧 首先,美国要求申报的海外资产,并不是总资产,而是特定的金融资产,比如直接投资所得等,不动产则不在申报之列,中国籍的绿卡持有者不必担心国内房产需向美国交税的问题。

第一,建议新移民美国拿到永久绿卡时,要考虑交社安医疗税。社安医疗税在美国来说是非常重要的,如果希望退休时可以享受美国政府的退休金和免费的医疗保险,那必须要通过积累十年,积累四十个点才能享受。第二,贷款买房。

美国纳税居民回中国发展,如何避免中美两国双重征税

第1点,要说的就是中国不属于该项税收协定国。因此中国人取得了绿卡还不够,必须获得美国国籍,成为美国公民,才能满足此条件。

【法律分析】低税法是指居住国政府对其居民国外来源的所得,单独制定较低的税率征税,以减轻重复征税。

在国际税法中,属人主义的税法中都会有“外国税抵税额”或“外国税扣除”的条款,以避免双重缴税。

向美国国税局申报时要先去掉在中国已缴纳的所得税金额再纳税。美中之间签有《关于对所得避免双重征税和防止偷漏税的协定》。

避免国际双重征税的方法举例 ①豁免法。 豁免法又称免税法,即行使居民居住管辖权的国家对本国居民取得来自国外的所得免予征税。它是以承认非居住国(外国籍国)地域管辖权的独占为前提的。

拿到美国绿卡的人在中国的收入需要向中国和美国交税吗?

1、是的,拿到美国绿卡的人在中国的收入需要向中国和美国交税。这是因为绿卡持有者依然是中国公民,绿卡只是美国政府赋予持有者的一个凭证,不改变持有者的国籍。

2、根据协定,持有绿卡的中国公民在中国已按照中国税率缴纳完税款,只需向美国提供相关缴税证明,即可免除相应数额的纳税义务。因中国的收入税率高于美国,基本上在中国纳税后,回到美国就不再需要补交税款。

3、持美国绿卡的人在中国的收入需要向中国和美国两方交税,因为绿卡持有者依然是中国人,而且收入在中国产生,中国有权征税。

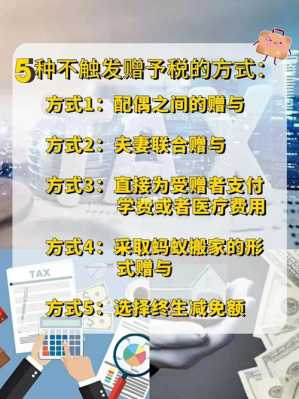

美国新移民需要了解的遗产税与赠与税

1、美国公民和美国居民要缴纳全球所有财产的遗产税和赠与税;而非居民只需要交纳美国境内的所有资产的遗产税和赠与税,包括房产、美国公司证券及股份有型资产,而部分无形资产如保障型寿险,则无需缴纳。

2、根据美国国税局(IRS)的规定,2022年赠与税的免税额度为16,000美元,这意味着超过16,000美元的赠与需要进行报税。赠与税的税率也与遗产税相同,随着赠与财产价值的增加而提高。

3、美国的遗产继承还有更麻烦的事,也就是遗产税要由继承人来缴纳,而且是先纳税然后才能继承并分配财产。法律规定,遗产管理人或遗嘱执行人必须在原财产所有者死亡后9个月内,负责以现金方式缴清税款,然后才可以进行遗产分配。

4、非公民或非永久居民在美国的遗产,以当事人是否在美国正式居住(Domicile)来判定他们去世后是否必须交付美国的遗产税和赠与税。这里所谓正式居住的定义不是与移民局有无居留权的标准,也与所得税法里居民的概念不同。

人口6万,公司超过10万家,这个「避税天堂」是怎么炼成的?

只要简单填写注册信息,就能注册一家公司,不需要办公地点,甚至不需要一个实际呆在这里的员工,这些名义上位于开曼群岛的公司就能控股千里之外的实体企业,从而合法避税。

若是该企业拥有一家外洋离岸公司,由企业向离岸公司出口产物,再由离岸公司向美国等发达国度出口,就有大概潜藏关税壁垒和出口配额节制。 潜藏外汇管理,便于企业开展资本运作。

第一,是把大型跨国企业的部分征税权从企业的注册地重新分配回企业的经营地和盈利地;第二,设立全球最低企业税率,彻底结束现在各个“避税天堂”的无底线内卷。

诸多条件造就开曼群岛避税天堂的名号。这个仅仅有264平方公里的岛,从2014年以来,每年新注册公司均超过一万家。

最好的办法就是多注册两个公司,然后就可以用其他的公司进行避税了。

以上内容就是解答有关美国国籍如何避税的详细内容了,我相信这篇文章可以为您解决一些疑惑,有任何问题欢迎留言反馈,谢谢阅读。